Konjunktur-Motor läuft rund, Börsen laufen heiß

Die Weltkonjunktur setzt ihre Erholung ungeachtet des nach wie vor kursierenden Coronavirus fort, wie aktuelle Realwirtschaftsdaten zeigen. Der Konsum übersteigt nach Zurückhaltung zu Beginn der weltweiten Pandemie bereits das Vorkrisenniveau.

In den USA findet die unterstützende lockere Geldpolitik eine Fortsetzung und wird durch einen bedeutenden Strategiewechsel der US-Notenbank Fed zusätzlich gestützt. Von dem fixen Inflationsziel von zwei Prozent geht die Fed zu einem flexibleren, durchschnittlichen Inflationsziel über, um ihren geldpolitischen Spielraum zu erhöhen. Das aktuelle Umfeld begünstigt die Aktienkurse. Von der besonders rasanten Entwicklung mancher Tech-Aktien sollten sich Anleger aber nicht täuschen lassen und keinesfalls alles auf eine Karte setzen, warnt Christian Nemeth, Chief Investment Officer der Zürcher Kantonalbank Österreich AG.

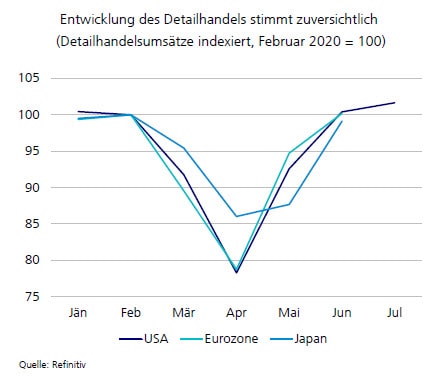

Nach Durchschreiten der Talsohle erholt sich die Weltwirtschaft weiter, auch wenn der Genesungsprozess nicht überall synchron und in manchen Ländern holpriger als andernorts verläuft. Der Aufwärtstrend ist trotzdem deutlich erkennbar und besonders gut am privaten Konsum in den westlichen Industrieländern ersichtlich. Dieser ist auf den Vorkrisenpfad zurückgekehrt. Sowohl in den USA als auch in der Eurozone lagen die Detailhandelsumsätze im Juli höher als im Februar, als die Covid-19-Pandemie begann. Die wirtschaftliche Erholung zeigt Wirkung: Die Gewinnerwartungen für die kommenden zwölf Monate steigen seit Juni wieder an. So lange kein Impfstoff oder eine wirkungsvolle Behandlung in Sicht ist, ist die Wirtschaft jedoch auf die Hilfe der Geld- und Fiskalpolitik angewiesen.

USA: Strategiewandel der Notenbank konserviert lockere Geldpolitik

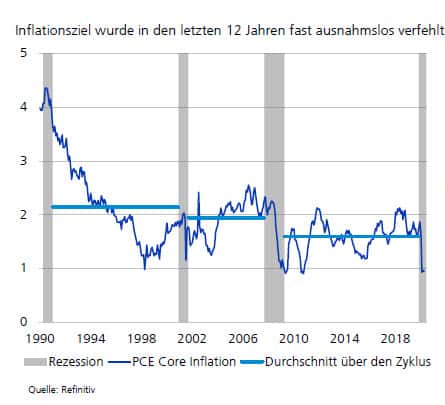

In den USA stehen die Weichen auf eine weiterhin großzügige Geldpolitik. Die US-Notenbank Fed hat einen wesentlichen Strategiewandel beschlossen. Das in den letzten Jahren fixe Inflationsziel von zwei Prozent wurde zugunsten eines flexiblen, durchschnittlichen Inflationsziels aufgegeben. Hauptgrund dafür ist die häufige Unterschreitung des Inflationsziels in den letzten Jahren. Die neue Methode, die nach Phasen der Unterschreitung auch eine temporäre Überschreitung ohne Eingreifen zulässt, ermöglicht den Währungshütern einen größeren geldpolitischen Spielraum. Es wird ein stärkerer Fokus auf den Arbeitsmarkt gelegt und das Ziel der Vollbeschäftigung de facto aufgewertet. Im Gegensatz zu früher geht die Fed davon aus, dass eine maximale Beschäftigung nicht mit massiv steigender Inflation verbunden sein muss. Die neue Sichtweise deutet auf langfristig niedrige Zinsen und eine über Jahre hinaus lockere Geldpolitik hin. Es wäre nicht überraschend, wenn die EZB in ihrer eigenen Strategieüberprüfung Mitte 2021 der Ansicht der Fed folgt

Börsenhoch war kurzfristig übertrieben

Als Folge der wirtschaftlichen Erholung hat sich die Stimmung an den Aktienmärkten verbessert. Einige Indizes konnten die Verluste des Lockdowns wieder vollständig ausgleichen, generell haben sich die Kurse von den Tiefständen im März deutlich erholt. Die USA sind Vorreiter, die Technologiebörse Nasdaq und der S&P 500 verzeichneten neue Höchststande. Von der Aktienrally darf man sich aber nicht täuschen lassen: Vor allem Tech-Aktien nahmen eine außergewöhnlich positive Entwicklung und haben aufgrund ihrer enormen Größe die Indizes nach oben gezogen. Die Marktbreite als Maß dafür, wie stark die Kursentwicklung vom gesamten Markt getragen wird, ist in der aktuellen Phase ausgesprochen gering. Es ist daher auch nicht verwunderlich, dass es nach den enormen Kursgewinnen zu einem Rücksetzer gekommen ist.

Insgesamt ist die Dominanz der Technologiekonzerne aber nicht überraschend, da sie berechtigterweise als Gewinner der Coronakrise gelten. Allerdings war die zuletzt ungewöhnlich positive Kursentwicklung Indiz für eine Übertreibung bzw. Erhitzung an den Börsen. Daher stufen wir die aktuelle Börsenbewegung als gesunde Korrektur ein. Wie die Verluste Anfang September aber auch zeigen, ist eindeutig davon abzuraten, alles auf eine Karte zu setzen und sich dadurch Klumpenrisiken auszusetzen. Vielmehr sollte man am Credo einer vernünftigen Diversifikation über verschiedene Branchen und Regionen hinweg festhalten.

Die Zürcher Kantonalbank Österreich AG ist angesichts der aktuellen Situation optimistisch und hält an der leichten Übergewichtung auf der Aktienseite fest. Die Untergewichtung Europas wurde zuletzt sukzessive reduziert, weil dort das Krisenmanagement eher Früchte getragen hat als in den USA. Bei sicheren Staatsanleihen besteht weiterhin nur geringes Renditepotenzial, diese sind rein aus Überlegungen der Diversifikation interessant.

Zürcher Kantonalbank Österreich AG/sj